Co nowego w polskim prawie podatkowym, po zmianach w polskim ładzie? Zapraszamy do zapisania się na newsletter z cyklu „Wiedza i Praktyka w podatkach” który od lutego 2022 jest darmowy i dostępny tutaj: newsletter podatkowy >>>

A poniżej zapraszamy do artykułu o zmianach od lutego 2022.

Nowe stawki VAT od 1 lutego 2022 roku

Z dniem 1 lutego 2022 roku wraz z Tarczą Antyinflacyjną wprowadzono nowelizację ustawy o podatku od towarów I usług.

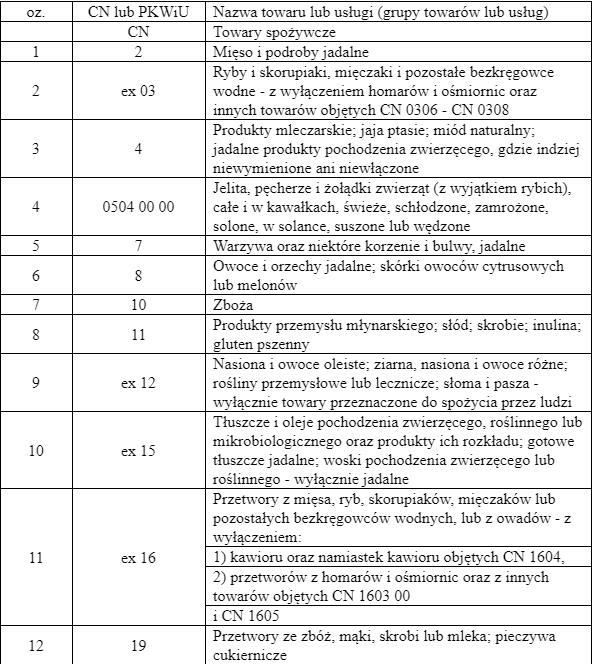

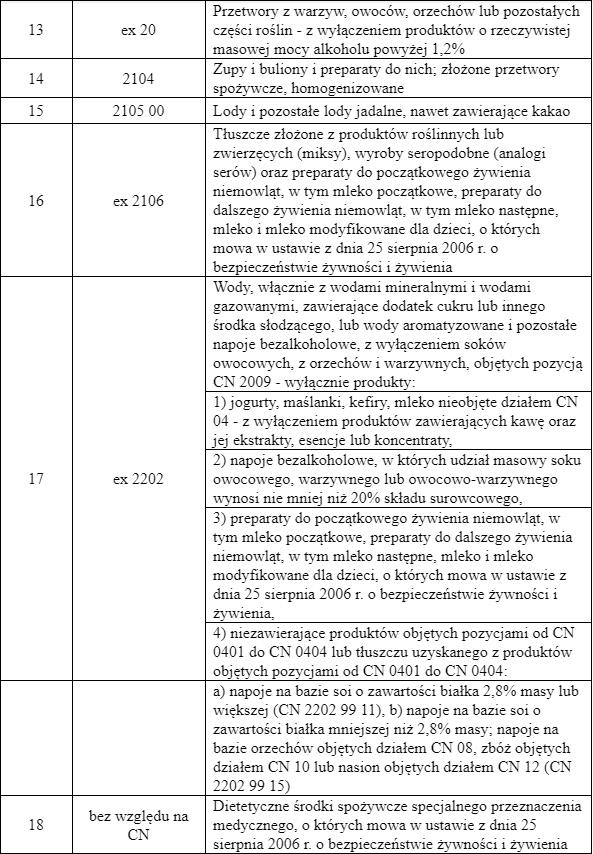

Od 1 lutego 2022 roku obowiązuje stawka VAT 0% dla:

- towarów spożywczych wymienionych w poz. 1–18 załącznika nr 10 do ustawy, innych niż klasyfikowane według Polskiej Klasyfikacji Wyrobów i Usług w grupowaniu usługi związane z wyżywieniem (PKWiU 56) oz. CN lub PKWiU – kliknij w zdjęcie aby zobaczyć zmiany na ww. artykułach.

- środków poprawiających właściwości gleby, stymulatorów wzrostu oraz podłoży do upraw, o których mowa w ustawie z dnia 10 lipca 2007 r. o nawozach i nawożeniu (Dz. U. z 2021 r. poz. 76), z wyłączeniem podłoży mineralnych,

- nawozów i środków ochrony roślin, zwykle przeznaczonych do wykorzystania w produkcji rolnej, wymienionych,

- w poz. 10 załącznika nr 3 do ustaw, czyli: Nawozy i środki ochrony roślin – zwykle przeznaczone do wykorzystania w produkcji rolnej, oraz pasze i karmy dla zwierząt gospodarskich i domowych,

- ziemi ogrodniczej wymienionej w poz. 12 załącznika nr 3 do ustawy,

- gazu ziemnego (CN 2711 11 00 albo 2711 21 00).

Dodatkowo w okresie od dnia 1 lutego 2022 roku wprowadza się stawkę 5% dla:

1) energii elektrycznej (CN 2716 00 00),

2) energii cieplnej:

- Na stacjach paliw stawki też powinny zostać obniżone, ponieważ stawka VAT będzie wynosiła w okresie od dnia 1 lutego 2022 r. do dnia 31 lipca 2022 r 8%,

- benzyn silnikowych (CN 2710 12 45 lub 2710 12 49) oraz wyrobów powstałych ze zmieszania tych benzyn z biokomponentami, spełniających wymagania jakościowe określone w odrębnych przepisach,

- olejów napędowych (CN 2710 19 43 i 2710 20 11) oraz wyrobów powstałych ze zmieszania tych olejów z biokomponentami, spełniających wymagania jakościowe określone w odrębnych przepisach,

- biokomponentów stanowiących samoistne paliwa, spełniających wymagania jakościowe określone w odrębnych przepisach, przeznaczonych do napędu silników spalinowych – bez względu na kod CN,

- przeznaczonych do napędu silników spalinowych gazu ziemnego (mokrego) i pozostałych węglowodorów gazowych (CN 2711, z wyłączeniem CN 2711 11 00 i 2711 21 00) oraz gazowych węglowodorów alifatycznych (CN 2901), skroplonych.

W tym roku zmiany w podatkach są nieuniknione. Jesteś przygotowana/y na zmiany? Zapraszamy na kursy księgowe, szkolenia menadżerskie, szkolenia językowe, kursy cyberbezpieczeństwa, kursy MS Office oraz: szkolenia kadrowe, szkolenia zamknięte dla grup powyżej 4 osób.

Zobowiązania sprzedawców w Tarczy Antyinflacyjnej 2.0 – VAT

Sprzedawcy są także zobowiązani ustawowo do tego, aby zamieszczać przy kasie rejestrującej w lokalu przedsiębiorstwa, w którym dokonywana jest sprzedaż tych towarów spożywczych, oraz towarów wykorzystywanych do produkcji rolnej, czytelną informację, że od dnia 1 lutego 2022 r. do dnia 31 lipca 2022 r. sprzedaż tych towarów spożywczych jest objęta stawką podatku od towarów i usług obniżoną do wysokości 0%. W przypadku sprzedaży paliw informacje jest analogiczne ze wskazaniem stawki VAT 8%.

Przypominamy także:

Że od stycznia 2022 jest zmiana w zakresie braku obowiązku składania czynnego żalu po korekcie, części ewidencyjnej pliku JPK.

Po nowelizacji kodeksu karnego skarbowego z dniem 1 stycznia 2022 roku podatnicy nie mają już wątpliwości,czy w przypadku składania korekty części ewidencyjnej pliki JPK muszą składać czynny żal.

Z dniem 1 października 2020 r. podatników VAT zaczęła obowiązywać nowa elektroniczna struktura JPK (dotycząca składania deklaracji wraz z ewidencją). Nowy obowiązek podatkowy przewiduje elektroniczne składanie deklaracji VAT w jednym pliku, który obejmuje jednocześnie dwie struktury – deklarację i ewidencję. Oznacza to, że podatnik składając korektę deklaracji – jednocześnie, w ramach jednego zachowania, może złożyć korektę ewidencji. Sytuacja taka, w której jednocześnie korygowana jest deklaracja i ewidencja nie była objęta zakresem regulacji art. 16a kks.

Zmiana poprzez dodanie art. 16a KKS powoduje, iż nie podlega karze za przestępstwo skarbowe lub wykroczenie skarbowe sprawca czynu zabronionego dotyczącego złożenia deklaracji lub przesłania księgi, jeżeli po jego popełnieniu została złożona organowi podatkowemu prawnie skuteczna korekta deklaracji lub księgi dotycząca obowiązku, którego nieprawidłowe wykonanie stanowi ten czyn zabroniony.

Autorem treści jest Patrycja Kubiesa. Doradca podatkowy wpisana na listę pod numerem 13829. Członek Stowarzyszenia Naukowego Prawa Podatkowego. Absolwentka finansów i rachunkowości na Uniwersytecie Ekonomicznym w Krakowie oraz studiów podyplomowych na Wydziale zarządzania AGH w Krakowie. Specjalizuje się w podatku dochodowym od osób prawnych, fizycznych, podatku od towarów i usług. Szkoleniowiec, autorka wielu publikacji książkowych i komentarzy podatkowych.

Zapraszamy na „Wiedza i Praktyka w podatkach” – co miesięczny newsletter w postaci treści bezpośrednio na Twoją skrzynkę mailową! Zapisz się tutaj >>>

POLECANY: księgowym, kadrowym, biurom rachunkowym, właścicielom firm.