Nowe, korzystane dla podatników stanowisko organów podatkowych dotyczące rozliczania zaliczek na poczet dywidendy wypłacanych przez spółki opodatkowane CIT-em estońskim.

W najnowszym wydaniu newslettera poznasz nowe, korzystne dla podatników stanowisko organów podatkowych dotyczące rozliczania zaliczek na poczet dywidendy wypłacanych przez spółki opodatkowane CIT-em estońskim.

Po nowelizacji przepisów podatkowych, w ramach tzw. Polskiego Ładu, regulacje umożliwiające polskim spółkom rozliczanie się z podatku dochodowego na preferencyjnych zasadach w postaci tzw. CIT-u estońskiego, stały się dużo korzystniejsze niż te, które obowiązywały jeszcze do końca 2021 r. Jednakże w dalszym ciągu budzą one liczne wątpliwości, zwłaszcza w odniesieniu do wypłacanych zaliczek na poczet dywidendy. Konsekwencją tego było wydanie w ostatnim czasie interpretacji indywidualnej Dyrektora KIS, która rozwiewa powstałe kontrowersje.

1. Główne założenia opodatkowania CIT-em estońskim

Głównym założeniem wprowadzenia regulacji o tzw. CIT estońskim, było przesunięcie terminu zapłaty podatku na moment wypłaty zysku w spółce. Wybór tej formy skutkuje bowiem opodatkowaniem dochodu w momencie jego dystrybucji wspólnikom, a nie faktycznego przysporzenia w spółce. Ponadto, opodatkowanie powiązane jest ściśle z zasadami rachunkowości, w związku z czym podatnik w ramach CIT-u estońskiego może rozliczać podatkowo w kosztach kategorie, uznawane dotychczas za tzw. NKUP, np. amortyzację samochodów osobowych bez ustawowych limitów.

2. Kto może skorzystać z preferencyjnego opodatkowania?

Z opodatkowania CIT-em estońskim mogą skorzystać:

- spółki akcyjne,

- proste spółki akcyjne,

- spółki z ograniczoną odpowiedzialnością,

- spółki komandytowo-akcyjne,

- spółki komandytowe

– które spełniły warunki, określone w art. 28j ustawy o CIT (m. in. wspólnikami tych spółek mogą być wyłącznie osoby fizyczne, spółka nie może posiadać udziałów lub akcji w kapitale innej spółki itd.).

3. Korzyści wynikające z opodatkowania CIT-em estońskim

Największe korzyści z opodatkowania CIT-em estońskim wynikają z faktycznego opodatkowania dywidendy, otrzymywanej przez wspólnika. W przypadku małych podatników, stawka podatku dla spółki opodatkowanej na zasadach CIT-u estońskiego wynosi 10%, natomiast w przypadku pozostałych podmiotów – 20%. Obowiązek podatkowy powstaje natomiast m. in. w momencie wypłaty zysku w formie dywidendy. Z założenia, dywidenda otrzymywana przez udziałowców (akcjonariuszy) podlega opodatkowaniu, na podstawie art. 30a ust. 1 pkt 4 ustawy o PIT, zryczałtowaną stawką 19%. Jednakże ustawodawca w ust. 19 wskazanego przepisu przewidział zwolnienie, w ramach którego płatnik wypłacając dywidendę, może obniżyć naliczony z jej tytułu zryczałtowany podatek o:

- 90 % należnego ryczałtu od dochodów spółki, przypadającego na wspólnika – w przypadku, gdy jest ona małym podatnikiem,

- 70 % należnego ryczałtu od dochodów spółki, przypadającego na wspólnika – w przypadku, gdy nie jest ona małym podatnikiem.

W konsekwencji powyższego, efektywna stopa opodatkowania dla wspólnika, z tytułu otrzymywanej dywidendy wyniesie 20% – w przypadku, gdy spółka jest małym podatnikiem lub 25% – w przypadku pozostałych podmiotów. Dla porównania, efektywna stopa opodatkowania dla wspólnika spółki z o.o., nieopodatkowanej CIT-em estońskim, wynosi odpowiednio 26,29% lub 34,39%.

4. Problematyczna wypłata zaliczek na poczet dywidendy.

W odniesieniu do wypłacanej dywidendy przez podmiot opodatkowany CIT-em estońskim, pojawiły się wątpliwości, w zakresie możliwości skorzystania z omówionego wcześniej odliczenia, w sytuacji wypłaty zaliczek na poczet dywidendy w trakcie roku. W tym zakresie, w dniu 2 czerwca 2022 r. została wydana interpretacja indywidualna Dyrektora KIS, w ramach której organ podatkowy wskazał, że spółka dokonując w trakcie roku wypłaty na poczet dywidendy, jest uprawniona do zastosowania zwolnienia, o którym mowa w art. 30a ust. 19 ustawy o PIT. W konsekwencji wskazanego rozstrzygnięcia, spółka wypłacająca zaliczkę ma prawo do pomniejszenia należnego od niej podatku o 90% lub 70% ryczałtu spółki, przypadającego na wspólnika. Podkreślić jednak należy, że jest to jedno z pierwszych rozstrzygnięć w tym zakresie i można mieć tylko nadzieję, że w najbliższym czasie stanowisko organów podatkowych ponownie nie ulegnie zmianie.

Źródło: Rozdział 6b ustawy z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz. U. z 2021 r. poz. 1800 ze zm.); Przewodnik do Ryczałtu od dochodów spółek (objaśnienia podatkowe z 23 grudnia 2021 r. w zakresie CIT-u estońskiego); Interpretacja indywidualna Dyrektora KIS z 2 czerwca 2022 r. 0115-KDIT1.4011.176.2022.1.MR

Refakturowanie kosztów mediów na rzecz najemców stanowi przychód podatkowy wynajmującego (przedsiębiorcy) opodatkowanego ryczałtem – ostatnie rozstrzygnięcia Dyrektora KIS

Dodatkowo w naszym newsletterze poruszymy kwestię refakturowania kosztów mediów na rzecz najemców, co stanowi przychód podatkowy wynajmującego (przedsiębiorcy) opodatkowanego ryczałtem. Poznasz także ostateczne rozstrzygnięcia Dyrektora KIS. Zgodnie z nimi zwrot uzyskany w ramach refakturowania kosztów mediów przez wynajmującego na rzecz najemcy będzie stanowić przychód podatkowy u tego pierwszego.

Przedmiotowa sprawa dotyczyła zdarzenia przyszłego, przedstawionego przez wnioskodawcę prowadzącego działalność gospodarczą, w ramach której wynajmował on powierzchnie biurowe i magazynowe innym przedsiębiorcom. We wniosku podatnik zadał pytanie, czy w przypadku wyboru formy opodatkowania ryczałtem od przychodów ewidencjonowanych, podstawę opodatkowania będzie stanowić uzyskany czynsz najmu, czy czynsz najmu powiększony o opłaty eksploatacyjne wynikające ze zużycia prądu i gazu.

Przedstawiając własne stanowisko, wnioskodawca odniósł się do treści art. 6 ust. 1 ustawy o ryczałcie, zgodnie z którym regulacje zawarte w art. 14 ustawy o podatku dochodowym od osób fizycznych uwzględnia się do określenia przychodów z działalności gospodarczej podlegającej opodatkowaniu ryczałtem od przychodów ewidencjonowanych. Z kolei art. 14 ust. 3 pkt 3a stanowi, że nie uważa się za przychody z działalności gospodarczej zwróconych wydatków niezaliczonych do kosztów uzyskania przychodów. Natomiast zgodnie z art. 12 ust. 2 ustawy o ryczałcie, zryczałtowany podatek dochodowy pobiera się bez pomniejszania przychodu kosztów jego uzyskania. Na podstawie przedstawionych argumentów, wnioskodawca wskazał, że jego zdaniem podstawę opodatkowania ryczałtem, będzie stanowić uzyskany czynsz z tytułu najmu, bez powiększania go o zwrócone mu opłaty eksploatacyjne.

Powyższego stanowiska nie podzielił Dyrektor KIS, uznając, że zarówno, gdy wydatki poniesione na media (prąd i gaz) są uwzględnione w kwocie czynszu, jak również w sytuacji ich odrębnego refakturowania na rzecz najemcy, po stronie najemcy powstanie przychód z działalności gospodarczej, podlegający opodatkowaniu zryczałtowanym podatkiem dochodowym.

Ciężko jednak zgodzić się z wyżej przytoczonym stanowiskiem organu podatkowego, bowiem uznać należy, że wynajmujący nie uzyskuje realnego przysporzenia majątkowego, otrzymując od najemcy zwrot kosztów poniesionych na media. Warto również przytoczyć wydaną przez Dyrektora KIS interpretację indywidualną z dnia 29 maja 2019 r. (0115-KDIT3.4011.112.2019.2.PSZ) w zakresie najmu prywatnego, w ramach której organ stwierdził, że o ile zawarta umowa stanowi, iż opłatami za media obciążony jest najemca, wówczas wynajmujący pełni jedynie rolę pośrednika, przekazując otrzymane pieniądze podmiotom wystawiającym fakturę za zużycie mediów. Zatem w takiej sytuacji nie można mówić o przysporzeniu majątkowym po stronie wynajmującego, a co za tym idzie – powstaniu przychodu podlegającego opodatkowaniu.

Źródło: Interpretacja indywidualna z dnia 11 kwietnia 2022 r. – 0113-KDIPT2-2.4011.1269.2021.2.KR; Interpretacja indywidualna z dnia 29 maja 2019 r. 0115-KDIT3.4011.112.2019.2.PSZ

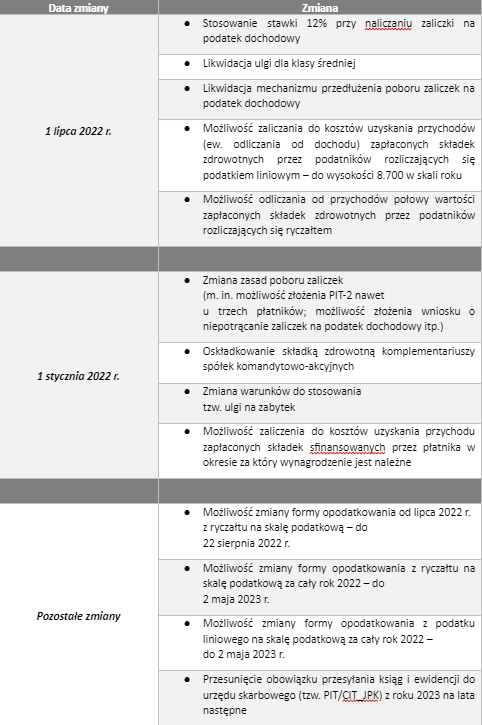

Kalendarium wejścia w życie wybranych zmian w ramach nowelizacji Polskiego Ładu

Aktualne wydanie newslettera zaznajomi Cię również z kalendarium wejścia w życie wybranych zmian w ramach nowelizacji Polskiego Ładu. Ustawę nowelizującą Polski Ład podpisał Prezydent RP w dniu 13 czerwca 2022 r.

W związku z tym, poniżej przygotowaliśmy dla Ciebie kalendarium wejścia w życie wybranych zmian, które mogą mieć szczególne znaczenie (w wybranych przypadkach zwłaszcza dla płatników).

Dariusz Zygmuntowski – doradca podatkowy. Wieloletni wykładowca prawa podatkowego. Prowadził gościnne wykłady dla Studenckiego Koła Naukowego Prawa Podatkowego przy Katedrze Prawa Finansów Publicznych Uniwersytetu Mikołaja Kopernika w Toruniu. Autor publikacji prasowych z zakresu opodatkowania świadczeń pozapłacowych w miesięczniku dla kadrowych i kadry menadżerskiej “Benefit”. Doświadczenie zdobywał między innymi na stanowisku eksperta w Biurze Krajowej Informacji Podatkowej w Toruniu. Obecnie prowadzi własną Kancelarię Doradztwa Podatkowego.